Améliorer l’expérience client dans le secteur bancaire avec la technologie et les données géospatiales

On parle depuis plusieurs années d’une transformation numérique et de l’évolution des attentes des clients dans l’industrie des services financiers. Ce phénomène s’est d’autant plus accéléré depuis la pandémie de COVID-19, qui a poussé les banques à repenser leurs services en ligne et en présentiel. Maintenant que l’exploitation de la technologie est bien établie dans le marché, les banques qui tardent à remodeler l’expérience client se trouvent largement en arrière des autres sur le plan de la modernité et des innovations. Ce retard peut directement influencer la fidélité et le niveau de rétention de leur clientèle, leur réputation, leur part de marché ainsi que leur capacité à se différencier de la concurrence.

Actuellement, plusieurs banques souhaitent investir du temps et de l’argent dans l’obtention d’informations hyperpersonnalisées pour leur clientèle afin d’améliorer l’expérience client et l’expérience utilisateur. Cela n’implique pas uniquement de leur fournir des produits personnalisés, mais aussi de comprendre leur « santé financière » globale.

Demandez votre bilan de santé géospatial »

Les nouvelles tendances en matière d’expérience client

De plus en plus d’institutions financières désirent modifier leur approche et offrir une expérience client plus harmonieuse, entre autres pour regagner la confiance de leur clientèle après la crise financière de 2008. À l’heure actuelle, 67 % des clients dans le monde accèdent fréquemment à leurs comptes bancaires par des canaux numériques tels que des applications bancaires mobiles et des plateformes bancaires en ligne, et 69 % d’entre eux veulent que l’ensemble de leur cycle de vie financier se retrouve sur les canaux numériques.

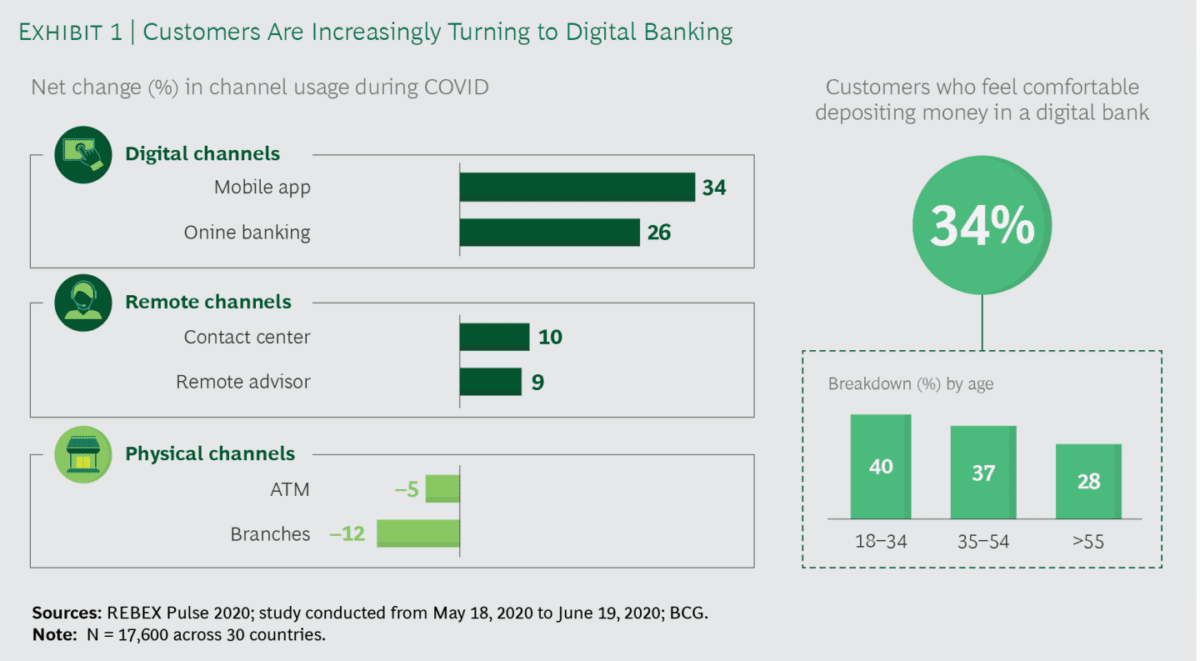

Comme nous pouvons voir dans les graphiques ci-dessous, les clients s’habituent de plus en plus à ce que leur institution financière soit une application plutôt qu’un bâtiment. Ainsi, 34 % des clients se sentent à l’aise de déposer de l’argent dans une « banque numérique ». De plus, durant les six premiers mois de la pandémie COVID-19, l’utilisation des services bancaires mobiles a augmenté de 34 %, tandis que les services bancaires en succursale ont diminué de 12 %.

Les clients se tournent de plus en plus vers la banque numérique (Source : BCG)

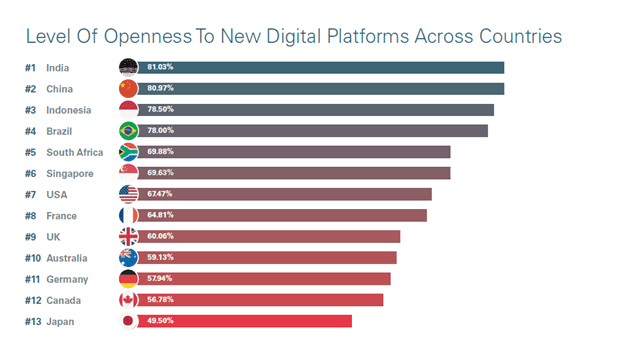

Pour satisfaire et retenir leur clientèle, les banques se doivent donc d’intégrer leurs activités bancaires à de multiples canaux intuitifs permettant aux clients de recevoir un service personnalisé en tout temps. Cependant, comme l’illustre le graphique ci-dessous, le niveau d’ouverture des banques face aux nouvelles plateformes numériques varie considérablement d’un pays à l’autre. Bien que la majorité des organisations placent l’expérience client comme une priorité stratégique, seulement 30 % d’entre elles investissent de l’argent à sa compréhension et à son amélioration.

Niveau d’ouverture aux nouvelles plateformes numériques dans les différents pays (Source : Oracle)

C’est une considération importante étant donné que lorsque les exigences et les besoins d’un client ne sont pas rencontrés, celui-ci risque de se tourner vers un autre établissement et d’encourager ses pairs à faire de même. Plusieurs tendances en matière d’expérience client dans l’industrie des services financiers risquent donc d’apparaître et de se déployer au courant de la prochaine année pour répondre aux nouveaux besoins du public. Voici quelques-unes d’entre elles :

L’intégration automatisée

Tout d’abord, nous pouvons penser à l’intégration automatisée, qui donne la possibilité aux clients de suivre les procédures d’accueil de manière électronique plutôt que sur papier. Les banques leur permettent alors de fournir facilement toutes les informations nécessaires à la création d’un nouveau compte à partir du confort de leur domicile.

Lors de l’inscription, les utilisateurs peuvent bénéficier des fonctions de gestion d’adresse et de géocodage, lesquelles consistent à attribuer des coordonnées géographiques à une adresse postale. Cela permet la saisie automatique des adresses pour une transmission plus rapide et précise des données ainsi que pour une réduction des risques d’erreurs. Les institutions financières peuvent ensuite utiliser une fonctionnalité d’automatisation pour que les clients puissent ouvrir leurs comptes plus rapidement lorsqu’ils ont recours au libre-service, ce qui a une incidence positive sur la satisfaction client.

Les offres personnalisées

En plus d’aider les banques à planifier les campagnes marketing sur leurs réseaux sociaux et à prendre des décisions plus éclairées sur leurs succursales, l’hyperlocalisation et les ensembles de données, qui incluent, entre autres, des données démographiques et sur le trafic, permettent aux banques de mieux comprendre leurs clients et d’anticiper leurs besoins à chaque étape du cycle de vie financier. Elles permettent aussi de déterminer quelles limites de crédit doivent être augmentées, d’établir si un prêt à un client existant peut être approuvé ou non, de réduire les frictions à travers les divers processus bancaires et de personnaliser les offres et les produits. Par exemple, en sachant qu’un client a visité cinq concessionnaires automobiles au cours de la dernière semaine, une banque pourrait le contacter pour lui proposer une offre pour un taux de prêt automobile.

Une étude de McKinsey a par ailleurs prouvé que les clients qui reçoivent des offres bancaires personnalisées de manière omnicanal, donc sur plusieurs canaux, ont trois fois plus de chances de les accepter que ceux qui les reçoivent sur un seul canal.

Les détails sur les transactions

Dans le cadre de leur stratégie et de leur désir de transparence, les banques veulent fournir à leurs clients autant de détails que possible sur leurs transactions. Souvent, ceux-ci se rendent dans les succursales non pas pour ouvrir un nouveau compte ou demander un prêt, mais bien parce qu’ils ont besoin de réponses à des questions précises qu’ils ne sont pas en mesure d’obtenir en ligne.

Un problème fréquent est que les clients ne reconnaissent pas toujours les transactions portées à leur compte. Cela est dû au fait qu’une transaction par cartes de débit et de crédit apparaît souvent dans le nom ou le numéro de téléphone du code de catégorie de marchand. La technologie géospatiale permet de remonter à la transaction et de fournir le nom et l’adresse de l’entreprise où le client se trouvait lorsqu’il a effectué l’achat, lui procurant ainsi une tranquillité d’esprit.

La modélisation de l’activité bancaire et des risques

Les grandes banques travaillent toutes à l’intégration des données et à la modélisation de l’activité bancaire et des risques pour offrir une meilleure expérience client et des informations plus transparentes. Il y a seulement quelques années, il s’agissait d’un exercice distinct pour chaque succursale. Aujourd’hui, elles s’efforcent de considérer les données internes et externes de manière holistique et de les modéliser dans toute l’entreprise. L’analyse de ces données a pour effet de conserver la confiance de la clientèle et de suivre le rythme des concurrents offrant des services exclusivement en ligne.

À l’ère du numérique, les institutions financières ont donc tout intérêt à améliorer leurs exercices de modélisation avec des données géospatiales de qualité. Ces données peuvent décrire, dans l’espace et le temps, le mouvement des personnes et des biens ainsi que des événements naturels comme les ouragans et les pandémies virales par exemple.

Pourquoi faire affaire avec des experts en données tiers tels que Korem

Pour augmenter leur taux de rétention et pour entamer une transformation numérique en accord avec leur stratégie, les banques de détail ont avantage à se tourner vers des données précises. L’industrie des services financiers a la capacité de collecter d’énormes quantités de données internes par l’entremise des services numériques bancaires. Cependant, pour maximiser leurs résultats, les institutions financières ont intérêt à les combiner à des données externes fournies par des partenaires stratégiques comme des experts en données tiers. Ces derniers seront alors en mesure d’enrichir leurs données, de faciliter leur intégration et de les rendre accessibles de manière plus fluide pour minimiser les risques et garantir une utilisation adéquate.

Korem est parfaitement bien placée pour faciliter votre numérisation et votre prise de décisions en matière d’omnicanal. Nous vous aiderons également dans l’obtention, la gestion et l’utilisation de vos données pour que vous puissiez offrir une approche centrée sur le client.